Продолжаем начатый в предыдущей части рассказ об опыте первой в современной истории государственной страховой монополии, осуществлённой в Уругвае за семь лет до того, как большевистское правительство национализировало страховую отрасль в России. В отличие от большевистского декрета 1918 года, её отличием является эволюционный, а не революционный характер изменений. Более подробно об этом и о том, насколько эффективной оказалась такая государственная монополия, можно будет узнать из сегодняшней публикации.

В 1911 году мир чувствовал себя прекрасно. Великие державы, в общем и целом, давно поделив земной шар на колониальные территории и протектораты, находились в зените своего могущества. Несмотря на так называемый Агадирский кризис, до Первой мировой войны оставалось ещё три года. Европа вооружалась. Мировые столицы, теперь уже освещённые электричеством, праздновали жизнь. Стремительно развивалась наука, расцвет переживало искусство, происходило зарождение общества потребления. Казалось, что европейские монархии будут существовать еще долгие годы, а в Российской империи в скором будущем планировали отмечать 300-летие Дома Романовых. Страховщики подсчитывали доходы и не было поводов для серьёзного беспокойства.

27 декабря 1911 года президент Уругвая — демократической латиноамериканской страны с разделением властей и конституцией — Хосе Батлье поздравил акционерных страховщиков с католическим Рождеством и Новым годом весьма своеобразным способом. В этот день был обнародован закон № 3935 «О государственной страховой монополии». Его конечный вариант был намного менее кровожадным, чем задумывалось изначально. Прежде всего, из него убрали условие о немедленной национализации всей отрасли без выплаты компенсаций — именно то, что реализовало большевистское правительство по отношению к российским страховщикам (по крайней мере до чего смогли дотянуться). Государство создавало монополию с отсрочкой даты её введения лишь в трёх видах страхования: от огня, жизни и рабочих от несчастных случаев (социальное страхование). Оперировавшие в Уругвае страховые общества могли продолжить свою работу на временном основании, им запрещалось открывать новые отделения. Главное. 11 января 1912 года учреждался Государственный Страховой Банк (Banco de Seguros del Estado или «BSE»). Именно в этой структуре и сосредоточилось всё государственное страхование в стране.

Здание Государственного Страхового Банка Уругвая. Современное фото (Источник Ysidoro — Wikimedia Commons)

С момента своего создания Страховой Банк стал серьёзным конкурентом действовавшим в стране, преимущественно иностранным, страховщикам. Помимо значительного капитала, он обладал широчайшей поддержкой и гарантиями государства. При заключении договоров страхования для населения были введены налоговые льготы, отменён штемпельный сбор при пересылке корреспонденции. Банк не присоединился к существовавшей ассоциации компаний огневого страхования и не участвовал во взаимном перестраховании рисков. Тем не менее, при разработке тарифа в огневом страховании, правительство ориентировалось на тариф частных компаний. Первые операции по страхованию от огня Банк начал 1 марта 1912 года. С 15 марта к этому списку добавилось страхование рабочих от несчастных случаев. В том же году были добавлены такие виды страхования, как: жизни, от градобития, домашнего скота, морское, стёкол от излома и «разбития», страхование гражданской ответственности водителей автомашин.

Уже по результатам первого 1912 года суммарная прибыль Страхового Банка по страхованию от огня превысила суммарную прибыль всех остальных компаний, оперировавших в стране по данному виду, и составила более 23% от премии. В этот же год государственный монополист смог собрать портфель по страхованию рабочих в размере 2/3 всего рынка, в значительных пропорциях и в других видах. В 1913 году Банк купил портфели уходящих с рынка компаний. Таким образом, без революционных потрясений, медленно и верно, правительством реализовывалась программа по созданию страховой монополии в стране. Когда 100% полисов по страхованию рабочих оказались в Банке, 8 апреля 1914 года была официально объявлена монополия по данному виду. В связи с этим событием Банк сделал заявление, что хотя данный вид страхования и не приносит прибыли, но является крайне важным в деле социального обеспечения населения. В 1915 году более 41% всех премий, собираемых в морском страховании, приходились также на государственного страховщика. Давление на частные страховые компании продолжилось — правительство повысило для них ряд налогов.

Титульный лист первого выпуска ежегодного альманаха Страхового Банка Уругвая, 1914 г. (Источник bse.com.uy)

С созданием Государственного Страхового Банка в среде специалистов были опасения, что новое учреждение будет не в состоянии вести дела эффективно и повышать качество предоставляемых услуг — типичная характеристика многих монополистов в разных отраслях экономики и сегодня. К счастью, благодаря вниманию со стороны североамериканских исследователей к вопросу страховой монополии в Уругвае, мы можем сказать, оправдались эти опасения или нет. Спустя 25 лет, в 1936 году, деятельность Страхового Банка оценивалась эффективной, качество предоставляемых услуг соответствовало уровню частных компаний. Выплаты производились быстро и с минимальным количеством судебных тяжб. Выплаты по полисам страхования от огня производились, как правило, в течение недели после страхового случая; выплаты по полисам страхования жизни — в срок менее недели. Несмотря на своё привилегированное положение на рынке, Страховой Банк не проводил агрессивную политику по выдавливанию конкурентов с рынка, но стремился постоянно увеличивать свою долю.

Памятуя печальный опыт Госстраха СССР в отношении страхования жизни, интересно посмотреть, как в условиях государственной монополии развивался этот вид защиты. В то время как среди стран Запада страхование жизни заняло прочное первое место по размеру собираемой премии, в Уругвае оно развивалось плохо. Причины тому были, так сказать, иррационального свойства. В первой части публикации мы упомянули, что американское страховое общество Standard Life Assurance Company вложило значительные средства в пропаганду страхования жизни среди местного населения, и это было одним из возражений против введения страховой монополии. Дело в том, что уругвайские женщины имели стойкий предрассудок против того, чтобы их мужья страховали собственную жизнь в их пользу. Они верили, что мужья быстрее умрут, будучи застрахованными. По состоянию на 1928 год общий размер обязательств в этом виде страхования в стране составлял немногим более $14 млн. Стало ли то результатом проводимой правительством работы по секуляризации, усилий Страхового Банка, или же комбинацией этих факторов, но на конец 1934 года размер обязательств по договорам страхования жизни вырос до почти $26 млн. Любопытно отметить, что государственный страховщик предлагал клиентам более низкий тариф, чем конкуренты, основываясь на тех наблюдениях, что уровень смертности в стране был сопоставим с Францией, а не с другими латиноамериканскими странами — следовательно, при составлении тарифа, использовал иные таблицы смертности.

Не курите вблизи пожароопасных материалов. Плакат из ежегодного альманаха Страхового Банка, 1914 г. (Источник bse.com.uy)

В 1914 году Страховой банк инициировал PR-кампанию для продвижения нового продукта по страхованию жизни среди наименее обеспеченных слоёв населения. Эта услуга получила известность в стране под названием «Народное страхование» (исп. Seguro popular). Идея была не нова и уже реализована в разных странах Европы. Для заключения договора не требовалось медицинского освидетельствования, более того — не было и требования о регулярных страховых взносах. По традиционным схемам страхования жизни тех лет, если страхователь пропускал очередной платёж по договору (например, из-за потери работы), то обязательства со стороны акционерного страховщика прекращались, а вся уплаченная премия становилась его доходом. В случае с «народным страхованием», клиент мог вносить средства в любое время, а при невозможности дальнейших платежей снять все накопленные средства + 6% к инвестированной сумме. Таким образом, этот продукт можно расценивать как нечто среднее между страхованием жизни и обычным банковским вкладом, в случае с государственной монополией — ещё и поддержанным государством. Если же страхователь умирал, не дожив до даты страховой выплаты, то все накопленные им средства переходили в распоряжение наследников; в противном случае он обеспечивал себе регулярные пенсионные выплаты до конца жизни. В ноябре 1916 года в условия «народного страхования» были внесены изменения относительно единоразовых и ежегодных выплат. Несмотря на всю привлекательную гибкость этого продукта, он так и не заинтересовал местное население: по состоянию на 1936 год насчитывалось менее 200 действующих полисов. В 1919 году Страховой Банк взял на себя функцию по администрированию государственных пенсий. В следующем году был принят закон, который вводил обязательное страхование государственных служащих, также вводилась ответственность работодателя перед работником в отношении несчастных случаев на производстве. Это значительно увеличило размер средств, которые стали поступать на счета Страхового Банка.

В июле 1926 года специальным законом государственная монополия была расширена с трёх видов страхования на весь страховой рынок. И хотя частные страховщики продолжали работать в стране, условия для них становились всё менее и менее привлекательными, их количество стабильно уменьшалось: с 35 в 1911 году до 21 в 1934. На долю Страхового Банка приходилась львиная доля сборов в тех сегментах рынка, которые ещё не были полностью им поглощены. В 1934 году общий сбор страховой премии Банком составил почти $5,1 млн. (более $99 млн. на 2020 год) против $1,2 млн всех частных компаний в 1907-1910 гг. Одно из главных опасений противников введения монополии, что эта инициатива приведёт к деградации страхового рынка страны и его изоляции от остального мира, оказалось несостоятельным. К 1934 году резервы Банка, значительная часть которых была вложена в недвижимость, составили более $6,5 млн (около $126 млн на 2020 год). Хотя вплоть до 1922 года государственный монополист был полностью освобождён от налогов, в последующее десятилетие выплаты в бюджет варьировались от $100 тысяч до $300 тысяч (по сравнению с $40 тысячами собираемых налогов с частных компаний в 1911 году).

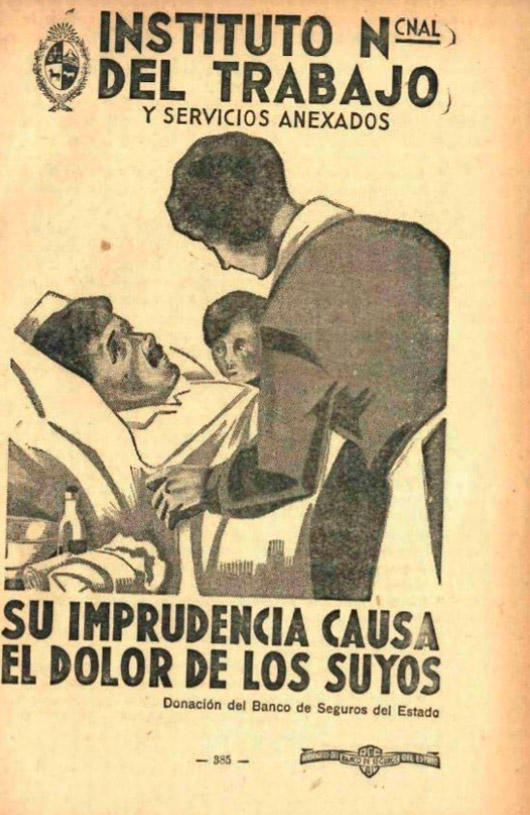

Безрассудство причиняет ему боль. Плакат из ежегодного альманаха Страхового Банка, 1940 г. (Источник bse.com.uy)

Интересно также посмотреть, как спустя 25 лет оценивалась степень забюрократизированности Государственного Страхового Банка. Ведь опасения, что новая государственная монополия рухнет под тяжестью и неповоротливостью своих процедур и аппарата, были в числе первых. Вот как оценивал уругвайский Страховой Банк журналист Саймон Г. Хэнсон в своей статье 1936 года «Государственная страховая монополия», опубликованной в апрельском номере издания The Journal of Business of the University of Chicago: «Страховой Банк, вероятно, наименее забюрократизированная государственная структура в Уругвае; среди 60 тысяч государственных служащих, которые представляют собой чрезвычайно тяжёлую ношу для страны с населением менее 2 млн. человек, лишь около 300 из них проходят по платёжным ведомостям Банка. Размер заработной платы в этой организации выше, чем платят министерства, но, тогда как работа в министерствах является чуть ли не пожизненной, страх увольнения оказывает определённое мотивирующее воздействие на сотрудников государственного страховщика». Отдельное внимание автор также уделяет достаточно соревновательному отбору на ключевые позиции в Банке.

После Второй мировой войны Страховой банк расширил свою деятельность на национальном и международном уровнях. В 1940–1950-х годах его отделения были открыты во всех уголках страны. За это время государственный монополист инвестировал значительную часть своих резервов в недвижимость и активно участвовал в строительстве жилья и отелей в стране. В 1960-х годах в Банке была проведена административная реформа. В течение 70-х годов развитие получили новые виды защиты, такие как страхование экспортных кредитов и страхование строительно-монтажных рисков. Банк оперировал на международном и региональном перестраховочном рынке.

В 1993 году правительством Уругвая было принято решение о демонополизации страхования в стране, за исключением страхования рабочих от несчастных случаев. В 2011 году Государственный Страховой банк отмечал 100 лет с даты своего основания. Его деятельность, теперь уже на конкурентном рынке, продолжается по сей день.

Монтевидео. Открытка 1900 г. (Источник Wikimedia Commons)