115 лет назад, 18 апреля 1906 года, произошло одно из крупнейших по экономическому ущербу землетрясений в истории. Его эпицентр находился в нескольких километрах от центра Сан-Франциско, к северо-западу от пролива Золотые Ворота, знаменитого одноимённым мостом 1937 года постройки. Ситуация ухудшалась и временем происшествия, которое составило около 5 утра. Мощные толчки магнитудой 7,9 балла по шкале Рихтера в одно мгновение разделили жизнь города на до и после. Землетрясение продолжались лишь около минуты, но привело к значительным разрушениям и пожарам. Именно пожары, бушевавшие в городе четверо суток, в конечном счёте и стали причиной основных финансовых убытков. Они же явились и яблоком раздора в вопросе выплат страхового возмещения. Из 410 тысячного населения города погибло более 3000 человек, до 300 тысяч человек осталось без крова, 80% зданий лежало в руинах. По сей день катастрофа в Сан-Франциско считается одним из самых тяжёлых природных бедствий в США. Эти события стали шоком не только для национальных страховщиков, но и, впервые в истории, глобальным потрясением для страховой отрасли, оказав на неё долгосрочный эффект.

Даун Маркет стрит, Сан-Франциско. Фото 1906 г. (Источник Library of Congress)

В современных терминах то, что случилось в апреле 1906 года в Сан-Франциско, определяются как супер-катастрофа. Для катастроф средней величины большая часть убытка является прямым следствием породивших его событий. К примеру, когда землетрясение или ураган стали причиной повреждения зданий, в отношении каждого из которых можно рассчитать ущерб, остаточную и восстановительные стоимости. Повреждение коммерческих зданий или фабрик также рассчитывается, в подсчёты включается упущенная выгода от простоя и т.п. В конечном счёте, общий ущерб представляет из себя сумму отдельных элементов, и, что принципиально, эти элементы в значительной степени обособлены друг от друга. Для супер-катастроф общий ущерб намного превосходит последствия вызвавшего его происшествия, будь то землетрясение или ураган. Это связано с цепной реакцией событий, когда одно катастрофическое явление вызывает другие, провоцирует разрушение коммуникаций и пожары. Ущерб от массовых пожаров может даже превзойти таковой от спровоцировавшего их природного катаклизма. Повреждения коммуникаций могут, в свою очередь, служить источником возгораний, а также создавать препятствия в работе спасательных служб. Разрушенное дорожное полотно становится непригодно для машин экстренных служб, что требует использование более дорогих средств доставки воды, медикаментов или эвакуации людей (в наше время, например, вертолётов или самолётов). Даже неработающий из-за повреждённого водопровода гидрант вносит свой вклад в общий размер ущерба, повышая вероятность человеческих жертв. В конечном счёте, кумулятивный эффект катастрофы-провоцирующей-катастрофу в геометрической прогрессии повышает риски человеческих жертв и размер экономического урона, а нарушения обычной экономической жизни могут иметь далеко идущий эффект вплоть до банкротств компаний и физических лиц. Для страховщиков супер-катастрофа — это риск, лишь небольшая часть которого поддаётся прогнозированию и, соответственно, расчёту.

Визит президента Уильяма МакКиннли в отель Palace, Сан-Франциско. Фото 1901 г. (Источник pastvu.com)

Катастрофа в Сан-Франциско стала испытанием как для североамериканских страховых обществ, так и для компаний Европы и России. Только вдумайтесь в эти цифры. В начале XX века как минимум 137 национальных и десятки международных страховщиков напрямую участвовали в оплате ущерба, произошедшего в одном единственном городе. Не менее 20 американских и по одной компании в Австро-Венгрии и Германии были разорены. Непосредственное участие в урегулировании претензий приняли андеррайтеры Лондонского Ллойда, Швейцарская перестраховочная компания Swiss Re, Мюнхенское перестраховочное общество Munich Re и другие. Общее число перестраховщиков составило не менее восемнадцати. Некоторая доля полисов страхования имущества от огня на американском рынке находилась и в портфелях компаний Российской империи, в частности, у общества «Россия». Они также занимались перестраховочными операциями по страхованию от огня американских компаний. Впервые в истории природное бедствие в отдельно взятом регионе стало причиной колоссальных убытков для страховщиков разных стран мира! Этот факт красноречиво свидетельствует о наступлении новой эры человечества, эры глобализации, которая началась именно с финансового сектора. Перестрахование — система экономических страховых отношений между страховыми организациями, направленная на обеспечение финансовой устойчивости, сделало возможным эффективное управление риском, как для одной страны, так и в международном масштабе. В то же время — это породило условия, при которых компании разных стран оказались в зависимости друг от друга. И от того, насколько они готовы были выполнять взятые на себя обязательства в подобных экстремальных условиях, а также идти навстречу страхователям, зависела в том числе репутация отрасли.

Типичный Сан-Франциско начала XX века, улица Кастро. Фото 1910 г. (Источник pastvu.com)

Для понимания того, почему именно пожары стали причиной основных убытков в одном из богатейших городов мира, нам нужно сказать пару слов о том, что же представлял из себя Сан-Франциско в начале XX века. Несмотря на долгую историю пожаров и достаточный опыт борьбы с ними, 90% всех построек были сделаны из дерева. На 1906 год Сан-Франциско был самым «деревянным» городом из всех сопоставимых по площади в США. Его жители, будучи одними из наиболее обеспеченных людей мира, страховали свои деревянные жилища от огня чуть ли не поголовно, что делало этот рынок желанным и высокодоходным для страховщиков, но и крайне рискованным в случае массовых возгораний. Интересную статистику по коэффициенту горимости страхового портфеля на западном побережье США нам удалось найти в журнале «Страховое Обозрение». Да-да, юридические и экономические аспекты урегулирования убытков трагедии в Сан-Франциско не обошла стороной и российская специализированная пресса. Итак, по данным журнала, взятым из американской страховой статистики, «за последние 20 лет до пожара, убытки Обществ в этом регионе составляли в среднем только 44% с премии», что является, конечно же, очень низким показателем, особенно принимая во внимание процент деревянной застройки в городе.

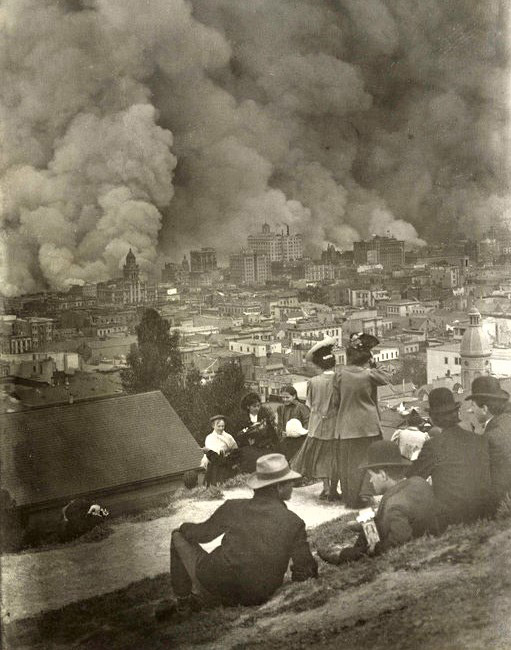

К существенным недостаткам географического характера можно отнести то, что территориальное развитие Сан-Франциско происходило на мелиорированных землях. Для устойчивости зданий в обычных условиях этот факт не имел большого значения. Однако фундамент в виде осушенной прибрежной полосы, заполненной песком и мусором, представлял из себя своего рода желе. И в этом желе были проложены коммуникации. Нетрудно вообразить, что при резком смещении подземных пластов, вся эта почва пришла в движение и просела, порождая множественные разрывы систем жизнеобеспечения города. Таким образом, возгорание или взрыв повреждённого газопровода от оборванных электрических проводов или по какой-либо другой причине был лишь вопросом времени, причём, очень короткого. Одновременно с этим, пожарные гидранты стали бесполезны, поскольку до них перестала доходить вода. Однако даже если бы городской водопровод каким-то чудом уцелел, как это было установлено в одном из отчётов, доступной в системе воды всё равно не хватило бы для тушения одновременно пятидесяти очагов огня. В довершение, как это не раз бывало с крупнейшими пожарами в истории, например с Великим лондонским пожаром 1666 года или Большим гамбургским пожаром 1842 года, им предшествовала засуха, сопровождавшаяся сильным ветром. Такие же условия сложились перед трагедией в Сан-Франциско: на протяжении двух недель в городе стояла жаркая и засушливая погода. В этой публикации мы приводим фотографию жителей Сан-Франциско, наблюдающих за полыхающим городом с Рашен-Хилл (Русского холма), расположенного в центре города в непосредственной близости от Бродвея.

Обозревая пожары в Сан-Франциско с Рашен-Хилл. Фото 1906 г. (Источник moma.org)

В выплате отказать. Это первая и вполне естественная реакция любого страховщика, когда условия заключённого договора позволяют это сделать. Страховые компании — не благотворительные организации, их бизнес построен на скрупулёзном соотнесении вероятности наступления риска и премии за этот риск, что находит отражение в полисных условиях и тарифе. Помимо прочего, у акционерных компаний есть ещё и держатели акций, которые любят получать дивиденды. Примерно так могли размышлять собственники и директора сотен страховых обществ во всём мире, получив вести из Сан-Франциско. В начале публикации мы заметили, что пожары стали яблоком раздора в вопросе выплаты компенсаций. Но ведь у большинства жителей Сан-Франциско были полисы страхования имущества от огня. Всё так, но так как причиной возгораний стало землетрясение, если не доказано обратное, то такой ущерб также не считался обязательным к возмещению. Юридически правда была на стороне страховщиков. Однако, хотя стандартные условия имущественного страхования тех лет освобождали их от ответственности за ущерб, вызванный природными катаклизмами, а риск землетрясения был включён лишь в небольшой процент договоров, значительная его доля всё же была выплачена. Этому результату предшествовала ожесточённая борьба, как страхователей со страховыми обществами, некоторые из которых направляли иски вплоть до судебных инстанций стран, где находились головные офисы компаний, так и перестраховочных обществ со страховыми. В этой борьбе было место и гуманитарным мотивам, и соображениям потери прибыльного рынка в случае полного отказа в возмещении. Каждая из страховых компаний должна была сделать свой выбор. Андеррайтеры Лондонского Ллойда подали пример другим, согласившись выплатить от 75% до 100% размера страхового убытка. Британские страховщики традиционно занимали существенную долю рынка на западном побережье США, а первой компанией, которая начала предлагать страхование от огня в Сан-Франциско, в 1852 году стало британское страховое общество Liverpool & London & Globe.

Угол Тюрк и Маркет стрит, Сан-Франциско. Фото 1906 г. (Источник shorpy.com)

Так о каких суммах идёт речь? Для начала приведём предварительные сведения по ущербу, опубликованные в сентябрьской заметке журнала «Страховое Обозрение» за 1906 год. По предоставленным от 95 компаний сведениям Нью-Йоркскому страховому департаменту, ущерб составил почти $191 млн, за вычетом же перестрахования и остаточной стоимости спасённого имущества на собственной доле компаний оставалось почти $104 млн. В ценах 2021 года это составляет $3 млрд. По данным всё той же заметки, самый крупный убыток потерпело общество Hartfort Fire в размере почти $6,2 млн ($181 млн в ценах сегодняшнего дня). К слову, компания Hartfort Fire была основана ещё в 1810 году и является одним из пионеров огневого страхования в США, её история насчитывает уже более 200 лет. Наименьший же ущерб в размере $4855 ($142 тыс.) был зафиксирован у компании Virginia State Insurance Co. Однако всё это — предварительные данные.

В отношении катастрофы в Сан-Франциско попадаются разные оценки, как страхового ущерба, так и размера страховых выплат. К примеру, Международный Страховой Институт (International Insurance Institute) приводит цифру общих страховых убытков в размере $235 млн. из которых было выплачено около $180 млн. Как можно видеть, эти суммы близки к приведённым выше. Исследователь Г. Киржнер в книге «Развитие огневого страхования на Тихоокеанском побережье» 1922 года издания указывает сумму в $250 млн страховых убытков при общем экономическом ущербе $500 млн, что составляло до 1,8% ВНП США в 1906 году. 80% страховых убытков, то есть $200 млн. по оценке Киржнера, были выплачены страхователям, что составило более $5,8 млрд в ценах сегодняшнего дня.

О каком ущербе могла бы идти речь, случись такое землетрясение сегодня? В мае 1995 года Стэнфордский университет (США) совместно с ведущей компанией по прогнозированию и управлению риска катастроф Risk Management Solutions (RMS) провели серию исследований. Были определены возможные экономические и страховые убытки от сценариев землетрясений в трёх крупных городских агломерациях, а именно, в области залива Сан-Франциско, Долины Сан-Фернандо (Лос-Анджелес) и Токио с примыкающими префектурами. В отношении Сан-Франциско было рассчитано, что повторение событий 1906 года привело бы к страховым убыткам в размере от 75 до 95 млрд долл. (в ценах 2021 года это составляет от 130 до 164 млрд долл.) Общий экономический ущерб был спрогнозирован в размере до 200 млрд долл. (что соответствует астрономическим $345 млрд в ценах сегодняшнего дня).

47 годовых прибылей страховой отрасли за время, предшествовавшее трагедии в Сан-Франциско — такова оказалась цена выплаченного ущерба сотнями страховых обществ по обе стороны Атлантики. Пусть это решение и было принято под давлением обстоятельств, но выплата значительной доли страхового возмещения невероятно повысило престиж отрасли во всём мире. А самим страховщикам наглядно продемонстрировало критическую необходимость диверсификации страхового портфеля.

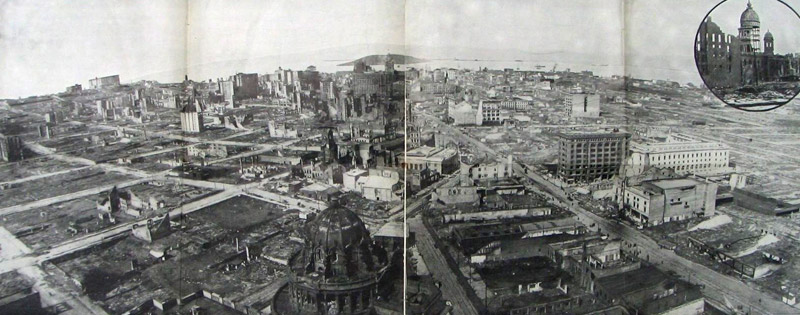

Панорама разрушений Сан-Франциско с городской ратуши. Фото 1906 г. (Источник pastvu.com)