Мьючуалы, кооперативы и дружеские общества в страховании. Аналитическо-автобиографическое эссе

Мьючуалы, кооперативы и дружеские общества в страховании. Аналитическо-автобиографическое эссе

Гришин Георгий Владимирович

Генеральный директор Oakeshott Insurance Consultants Ltd.

|

Мы предлагаем вниманию аудитории портала «Страхование сегодня» очень интересное исследование мирового рынка взаимного страхования, подготовленное одним из самых известных в нашей стране представителей брокерского бизнеса, рождённого в СССР, проживающего в Испании и работающего в России, в Великобритании, в Украине, во всей Европе и во всем мире, основателя первого российского брокера в составе Lloyd’s Георгия Гришина. Он автор великого множества книг и статей, которые читают и перечитывают страховщики и брокеры нашей страны и которые написаны — все до единой — в очень индивидуальной манере и всегда на основе его собственного богатого профессионального опыта. Для тех же, кто впервые знакомится с творчеством Георгия, мы считаем нужным дать небольшое предуведомление. Стиль изложения у Георгия Гришина очень яркий и своеобразный, а форма подачи не совсем привычная и весьма живая. Однако это-то и делает его тексты столь увлекательными, запоминающимися и полезными. Именно поэтому мы подошли к редактированию присланного материала с большой бережностью, деликатностью и уважительностью, постаравшись максимально полно сохранить авторский стиль, обороты и интонации, активно пренебрегая при этом собственными форматными требованиями и ограничениями.

Мы предлагаем вниманию аудитории портала «Страхование сегодня» очень интересное исследование мирового рынка взаимного страхования, подготовленное одним из самых известных в нашей стране представителей брокерского бизнеса, рождённого в СССР, проживающего в Испании и работающего в России, в Великобритании, в Украине, во всей Европе и во всем мире, основателя первого российского брокера в составе Lloyd’s Георгия Гришина. Он автор великого множества книг и статей, которые читают и перечитывают страховщики и брокеры нашей страны и которые написаны — все до единой — в очень индивидуальной манере и всегда на основе его собственного богатого профессионального опыта. Для тех же, кто впервые знакомится с творчеством Георгия, мы считаем нужным дать небольшое предуведомление. Стиль изложения у Георгия Гришина очень яркий и своеобразный, а форма подачи не совсем привычная и весьма живая. Однако это-то и делает его тексты столь увлекательными, запоминающимися и полезными. Именно поэтому мы подошли к редактированию присланного материала с большой бережностью, деликатностью и уважительностью, постаравшись максимально полно сохранить авторский стиль, обороты и интонации, активно пренебрегая при этом собственными форматными требованиями и ограничениями.

Я очень рад, что в России стали интересоваться взаимным страхованием. Я им занимался все 1980-ые годы, когда пришел в «Ингосстрах» и стал работать с клубами взаимного страхования, P&I. В 1986 начал, а в 1990 защитил диссертацию по теме «Взаимное и коммерческое страхование: вопросы теории и практики».

Тогда собирать информацию для диссертации было непросто, Интернета не существовало. Ленинская библиотека предлагала информацию о (кстати, многочисленных) взаимных страховых обществах царской России. Я был направлен «Ингосстрахом» на стажировку в Лондоне в 1988-89-ых и собрал немало сведений о P&I клубах. Также получил немало отчетов французских взаимных обществ. Но общая картина не вырисовывалась.

12 января 2021 года мой интерес к взаимности возобновился. Я натолкнулся на статью The Times об обществе взаимного страхования (мьючуале) под названием LV=. Проработавший с 1843 года, он в 2021 вдруг решил стать коммерческим страховщиком и продается за 530 млн. фунтов американскому фонду Bain Capital. Зачем продаваться прибыльному мьючуалу, управляющему 16 млрд. фунтов активов, в статье не говорилось. Странно и интересно!

Прочитав про это событие, я задался вопросом, а сколь же серьезна взаимность (т.е. бизнес по взаимному страхованию) в мировом масштабе? Полистал Интернет и ответа сначала не нашел. Копнул поглубже. Да, искать не просто. Но стоит попробовать!

Страховая статистика

Надо оговориться, что за 20 лет мы «на Востоке» привыкли к хорошему. К нормальному. Страховая статистика по восточноевропейским рынкам, скажем, по российскому, украинскому или польскому, появляется примерно через 3-6 месяцев после окончания финансового года. Начался 2021 — мы уже к марту будем точно знать, сколько страховых премий собрано, а убытков выплачено в течение 2020. Не только в целом по странам, но и с разбивкой по видам страхования.

Вы спросите: «А что, на Западе, где работают огромные страховые системы, не так?» Увы, не так. Поэтому и общую картину создавать непросто. В том числе, по взаимному страхованию.

Возьмем почти родной для меня британский страховой рынок, с которым я работаю с 1984 года. Он считается четвертым в мире (после США, Китая и Японии) и самым большим в Европе. А что это по размеру, четвертый рынок?

Страхование в мире. Источники информации

Набираю «Сбор страховой премии в мире». И «Размер страховой индустрии» — Global Insurance Market size in 2019.

Выходят всего несколько сайтов: страхового гиганта Allianz, второго перестраховщика в мире Swiss Re, компании Statista (данные платные). «Наша», Британская Ассоциация Страховщиков (ABI), дает данные только за 2015 год по всему миру и за 2017 — по Британии. Да-да! ABI нужно 3-4 года, чтобы обработать данные. А «нашим» восточным статистикам — 3-6 месяцев. Чувствуете разницу?

Как велик страховой рынок?

Но все же, приблизительно? 2019 год — сбор страховой премии в мире — 6,3 трлн. долларов. Это много или мало?

ВНП / GDP всего мира (2019 год) — 142,0 трлн. международных долларов (надеюсь, что «международные» доллары равны «американским»).

То есть страхование составляет примерно 4,4% от мировой экономики. Так мало? Всего 4 процента?

Но давайте посмотрим на другие отрасли. Источник, чуть ли не единственный — IBIS World:

- Нефтегазовая индустрия в 2020 году — 3,3 трлн. долларов.

- Продажи недвижимости — 3,1 триллиона.

- Продажи автомобилей — 3,1 триллиона.

- Банковская сфера — 2,3 триллиона.

- Туризм — 1,5 триллиона.

Так что не так и мала она, страховая сфера. К тому же, не всегда ясно, относится ли, например, к страхованию здравоохранение или нет. Где-то относится, в тех же США, а где-то — нет.

Страхование по странам

Очень сложно найти данные. Но давайте поверим iii.org. Других открытых данных я просто не вижу. В 2019 Топ 5 страховых рынков были:

- США — 2,4 трлн. долларов. Да, 2,4 из мировых 6,3. То ли 30%, то ли, по другим данным (iii.org) — 39%.

- Китай — 617 миллиардов. Чувствуете разницу с США? Четырехкратная.

- Япония — 459 миллиардов.

- Великобритания — 366 миллиардов.

- Франция — 262 миллиардов.

Чисто для интереса: Российская Федерация в 2019 — 1,48 триллионов! Так много? Да — рублей. По курсу доллара к рублю 65 — это 22 млрд. долларов.

До топ-10 пока далеко. Десятый в мире Тайвань — 117 млрд. долларов.

То есть американская страховая индустрия — в 100 раз больше российской? Но! Что это за цифры? В российскую — не входит обязательная медицина, в британскую — тоже.

Медицина в США и в других странах

А в США? Обращаемся в тот же iii.org, ищем разбивку по видам страхования. Для начала, наталкиваемся на сумму нетто-премий — за вычетом перестрахования. Это в США — 1,3 триллиона, а совсем не 2,4.

Из них, представляете, медицина (private health insurance или medical expenses) — 968 млрд. долларов, 74%.

Результат: если убрать частную медицину из данных страховой статистики по США — останется прямых страховых премий 332 миллиарда. То есть меньше, чем в Китае, в Японии, в Великобритании? Получается, так. Ведь в Великобритании на медицину (частную) приходится около 5% рынка. В Китае — 14%. В Японии — около 10%. Очень эти проценты приблизительные, но суть отражают.

В России добровольная медицина в 2019: 0,18 из 1,48 или 13%. Без нее рынок собрал ровно 20 млрд. долл. (1,3 трлн. рублей).

Пересчитаем без медицины / здоровья?

Китай — 545 миллиардов. Япония — 413. Великобритания — 347. США — 332.

Вот так-так! Американские страховщики — не первые в мире, а четвертые? Неожиданно. Помните, это — наши личные выводы. Основанные на очень скудной статистике. Американские страховщики без учета медицины собирали не в сто — а в 16 раз больше российских. Все равно превышение велико, но уже не настолько.

Что выходит?

Что оценить вес отдельных стран и отдельных отраслей в общемировой страховой статистике очень сложно.

А мы с вами собираемся, если вы еще не забыли, посмотреть на роль взаимного страхования в мировой страховой системе. Так что все эти неинтересные цифры были только прелюдией.

Но общий порядок мы с вами запомним. Все страхование в мире — около 6 трлн. долларов. Самые большие страховые рынки, не считая «странного своей медициной» американского — от 200 до 600 миллиардов. Российский — самый крупный в Восточной Европе, 22 миллиарда. Второй в нашем регионе — Польский, 15 миллиардов.

Взаимное страхование?

А теперь — к началу нашей статьи. Даже я, занимающийся взаимным страхованием 37 лет, не ожидал. Думал: «Ну что такое взаимное страхование? Кооперативы, не иначе. Разве могут они быть большими?».

Сразу начнем с цифр. Убийственных, на мой взгляд. За 2017 год (как обычно, новее сейчас, в январе 2021, не найти).

Все страхование в мире в 2017 — 4,891 трлн. долл., в том числе взаимное — 1,2 триллиона или 25% от мировой страховой индустрии! Два китайских рынка, 60 — российских!

То есть оборот взаимной страховой индустрии в мире примерно сопоставим со всей индустрией туризма! Представьте себе все отели в мире — если верить нашим цифрам, все вместе они зарабатывают лишь на 20% больше, чем взаимные страховщики. Вот это отрасль! И мы с вами о ней почти ничего не знали?

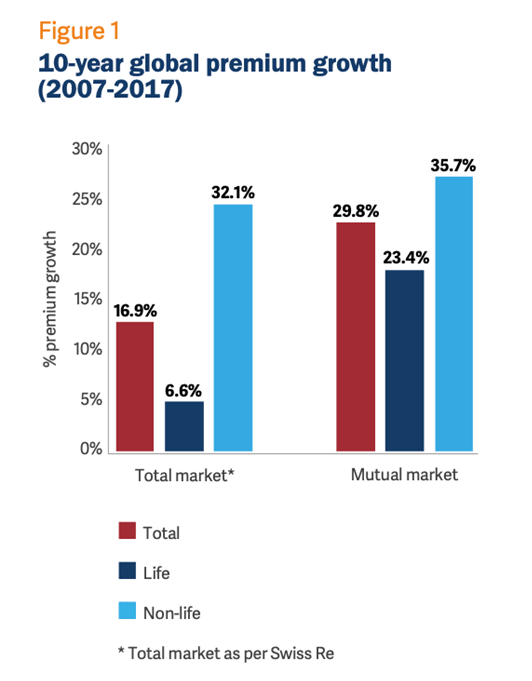

График 1. Рост мировых страховых премий, по сегментам — для всего страхования и для страхования взаимного.

(Источник:ICMIF Global Mutual Market Share, 2019. https://www.icmif.org/global-mutual-market-share-10/)

К тому же, и рост сбора премий у мьючуалов выше. На графике 1 приводятся данные о росте премии в 2007-2017 годах. Так, вся страховая премия увеличилась на 16,9 %, а у мьючуалов — на 29,8 %. При этом больший прирост у мьючуалов можно отнести на страхования жизни.

Взаимное страхование!

Давайте считать, что предыдущие страницы мы с вами просто пролистали. Запомнили главное:

- Страховая статистика в мире — не самая открытая.

- Страхование — одна из самых больших отраслей мировой экономики. Даже без медицинского страхования.

- Взаимное страхование — отрасль не крохотная, а сравнимая по величине с мировой индустрией туризма.

Теперь давайте поговорим поподробнее о взаимном страховании. 2017 год: взаимное страхование жизни — 603 млрд. долларов. Рисковое, или «не-жизни» (non-life) — 569 миллиардов. Оба сравнимы по размеру с самым крупным страховым рынком мира, китайским.

Что же это такое, взаимное страхование?

Взаимное и коммерческое (Mutual & Stock)

Так моя диссертация называлась, которую я начал писать еще в 1986: «Взаимное и коммерческое страхование: вопросы теории и практики». Все страховые компании, или страховые организации — всех страховщиков, одним словом, — можно разделить на «взаимных» и «коммерческих».

Как это по-английски? Mutual & Stock. «Stock» — это «капитал». «Акционерный капитал». Joint-Stock Company, как у нас чаще всего «переводят» с английского на английский понятие «акционерное общество», буквально — «компания с объединенным капиталом». Почему «объединенным»? Потому, что несколько десятков, тысяч, миллионов акционеров объединяют свои инвестиции.

Значит, различие только в капитале? Не только. Различий много — юридических, экономических, финансовых. Но главное, на наш взгляд — философское.

Страхование = распределение

Страхование — это объединение финансовых средств многих лиц для создания фонда, уравнивающего негативное воздействие случайных факторов. Это процесс формирования страхового фонда — используемого для защиты интересов определенного круга лиц, страхователей.

По-другому — это распределение убытков немногих среди множества посредством страхового фонда.

В чем справедливость?

Кому этот фонд принадлежит? В этом вся разница. У взаимных страховщиков — самим страхователям, тем, кто его создает. У коммерческих — сторонним лицам, акционерам.

«Но это же несправедливо!», скажете вы. «Страхователи платят деньги, страховые премии — чтобы, буквально, застраховать себя от будущих катастроф, от внезапных убытков или расходов. А выходит, деньги эти собранные — принадлежат не им, а третьим лицам?».

Да. Поэтому ОВС, общества взаимного страхования (разрешите, я буду называть их мьючуалами, привык за 37 лет) часто объясняют, что их подход более справедлив:

- У страхователей развивается чувство приверженности Большой Идее — защите интересов многих. Они становятся членами клуба.

- Страхователи являются акционерами мьючуалов. Их голоса, их мнения важны для работы страховщика.

- Сюрвеи показывают, что участники мьючуалов испытывают более высокую удовлетворенность от своей страховой деятельности.

Но где взять капитал?

А почему же коммерческих страховщиков больше? Потому, что создать с нуля страховщика сложно. Ну подумайте, скинулись 1000 человек, решили застраховаться от пожара, рассчитывая, что опустошительные пожары в их местности происходят раз в 10 лет. А пожар-то, как нарочно, и случись в первый год их работы. Не хватит их взносов-то!

Вот поэтому страховой компании и нужен изначальный капитал. Акционерный — третьих лиц. Или собранный самими страхователями — что сложнее. А вдруг не хватит?

Управляющие

Мьючуал — это, скажем, кооператив. Вы не всегда увидите само слово Mutual в названии. Это могут быть «Дружеские общества» — Friendly societies. Или просто кооперативы — Insurance co-operatives.

Страховой фонд создается из взносов множества участников, или членов, мьючуала. Но все участники работать в нем не могут. Поэтому создается собственная управляющая компания. Или привлекается сторонняя. И тут возникает определенный конфликт интересов. Сторонним управляющим хочется получить прибыль от своих операций.

А сам мьючуал — организация по своей философии бесприбыльная, направленная на защиту интересов своих создателей.

Прибыль или доход?

Это меня еще в 1985 году удивило, когда я начал изучать финансы компаний вообще и страховых — в частности.

У коммерческих страховщиков результаты операций отражаются в Profit & Loss account — счете прибылей и убытков. У взаимных — в Income & Expenditure account, счете доходов и расходов. Чувствуете тонкую разницу? Первый заточен на прибыль. Второй — на достижение баланса.

Но идеальный баланс невозможен!

Да, идеальное равенство доходов и расходов в каждой отдельной организации — вещь на практике не существующая.

Если расходы больше — нужно «залезать» в капитал. А откуда у мьючуала капитал? Значит, просить своих участников сделать дополнительные взносы.

А если доходы превысили расходы? Можно раздать положительное сальдо. А можно сделать резерв на будущее, ведь «нераспределенная прибыль» в коммерческих компаниях — это и есть источник пополнения капитала.

Я читал в Ленинке в 1980-ых: «Цель обществ взаимного страхования (в России 1890-ых) — накопить столько резервов, чтобы участники перестали платить за страхование. И получали „золотые“, бесплатные полисы». Надо сказать, это было голубой мечтой, на практике не осуществившейся.

Юридическая форма и капитал

Юридически мьючуалы не отличишь от коммерческих страховщиков. Обычно это акционерное общество с ограниченной ответственностью, а limited company.

Кто владельцы? Участники, полисодержатели.

А капитал... Это или давние нераспределенные положительные сальдо. Или, для нового мьючуала — заимствования на рынке. Да, кредиты — под облигации, не под акции.

Далекие 80-ые. Негативный баланс в соцэкономике

Из моей истории. 1987 год, Владивосток. Или Одесса. Или Питер-Ленинград.

Мы с английскими партнерами из клуба взаимного страхования ответственности судовладельцев (P&I) приезжаем в советский колосс — пароходство. Дальневосточное пароходство, или Черноморское, или Балтийское. Я сам ежедневно работал с Балтийским пароходством — но встречался со всеми.

Цель приезда? Мировую индустрию P&I «лихорадит». В мире — инфляция. Суммы убытков резко выросли. А взносы судовладельцев — нет. Значит? Надо платить дополнительные взносы в клуб, supplementary calls. И надо уговорить пароходство это сделать.

Мы (P&I клуб и «Ингосстрах», где я работал) говорим: «Да, вы заплатили в течение прошлого, 1986, года 1 (или 2, или 3) миллиона долларов. А теперь клуб подсчитал результаты того, 86-го, полисного, года и денег не хватило. Нужно платить дополнительный взнос. Скажем, еще полмиллиона или миллион»...

Представляете такой финт в плановой экономике? Было нелегко.

Но, надо сказать, P&I клубы с тех пор от такой практики незапланированных допвзносов практически отошли.

История взаимности

Немного истории. Идея распределения будущих катастрофических убытков не нова. Так же не нова идея распределения их внутри небольшого круга лиц. Римские гладиаторы создавали «кассы взаимопомощи», финансировавшие расходы на погребение. Чумаки, возившие соль, тоже имели подобные «кассы».

В теперешнем виде мьючуалы существуют с 1600-ых годов. Старейший создан в Англии в 1696, когда, собственно, и формировалось современное страхование. Тогда и разделились подходы — сторонние акционеры создавали коммерческих страховщиков, а сами страхователи — мьючуалы.

В США до сих пор работает организация, основанная президентом-масоном Бенджамином Франклином. Philadelphia Contributionship была основана в 1752 году. Они пишут: «Мы страхуем дома — где находятся корни людей, семей, где формируется их будущее. Но мы не только страхуем жилища: мы защищаем мечты живущих в них людей». Мечты о безопасном будущем.

Мьючуалы первоначально страховали относительно небольшие риски — дома, жизни людей, позже — автомобили. Наращивали финансовую мощь, увеличивали капитал. Сейчас мьючуал сформировать с нуля сложнее, взносы большие нужны. Потому многие мьючуалы имеют стародавнюю историю. 235 из топ-500 мьючуалов работают более 100 лет, 16 — более 200 лет!

В прессе пишут: «Mutual and cooperative insurers are closely associated with sustainability, stability and long-termism: Взаимные и кооперативные страховщики близко связываются с самодостаточным устойчивым развитием, стабильностью и долгосрочным подходом».

Что, сейчас мьючуал не создать?

Ну почему. Только для этого нужны серьезные намерения. Знакомьтесь: Oil Insurance Limited. Мьючуал, созданный в 1972 году на Бермудах 16 нефтяными компаниями. Общие активы — 5,7 млрд. долларов. Предоставляет страховую защиту для 50 с лишним корпораций нефтяного сектора. Общее застрахованное имущество оценивается в 3 трлн. долларов. Трубопроводы, шахты, ветряные электростанции, плавучие буровые установки — каждая единица может стоить миллиарды.

Чистый доход, то есть сбор премий минус оплаченные убытки плюс доходы от инвестиций — 1,03 млрд. долларов в 2019 году.

А вот организация чуть старше — National Farmers Union Mutual, или NFU Mutual, работает с 1910 года. Сбор премии — 1,5 млрд. фунтов в 2018. Занимается страхованием жизни, жилищ, посевов жителей сельских местностей Великобритании. Число работников — 3800 человек. Полисы продаются через систему агентов — их 654. Огромная система, работающая уже 110 лет!

Самые-самые

Самый большой взаимный страховщик в мире — State Farm, США. Сбор премии 70,2 млрд. долларов. Второй — Zenkyoren, Япония — 57,5 миллиардов. Третий — тоже Япония, Nippon Life — 47,0 миллиардов.

Немаленькие мьючуалы, правда? Топовые по 40 — 70 миллиардов долларов собирают премий.

Европейские компании, о которых Вы, возможно, не подозревали, что они — мьючуалы (со сбором премии в 2015, млрд. евро):

- Аchmea, Голландия (работала в России) — 30 млрд евро. Полтора российских рынка 2019 года.

- Unipol, Италия — 15.

- Talanx, Германия — 15.

- Groupama, Франция — 10.

- Vienna Insurance Group, Австрия (имеет дочерние компании по всей Восточной Европе — потому там и растет мьючуализация) — 9.

- Mapfre, Испания (вот никогда не подозревал, хотя знаю лет 20, как) — 8.

- UNIQA, Австрия (тоже не знал, стыд, работаем с Юникой-Украина постоянно) — 5,9.

- LV=, с которой мы начали — 4 млрд. евро.

Очень большие компании, эти европейские мьючуалы.

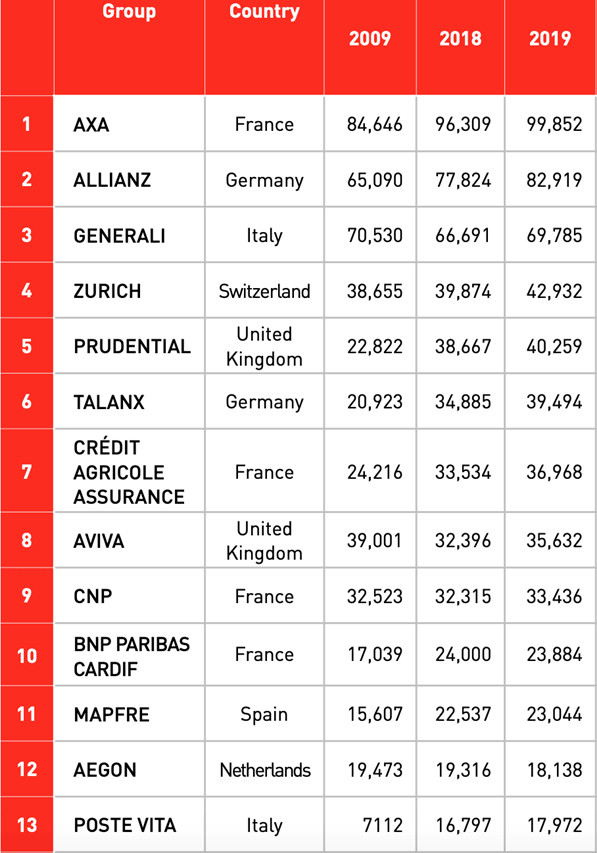

Посмотрите для сравнения таблицу с данными по самым большим страховым группам Европы (Табл. 1). Их сбор премии в 2008-2019, млрд. евро.

Мьючуалы находятся на 6, 7, 9, 11 местах.

Таблица 1. Динамика страховых премий для крупнейших страховых групп, 2009-2019

Где находятся мьючуалы?

Если говорить прямо — «на Западе» или — «в традиционно развитых странах».

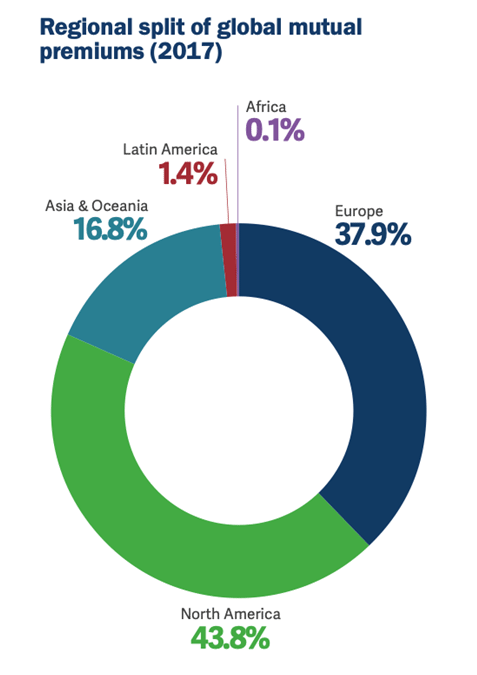

Посмотрите на График 2. В 2017 году 43,8% всех мьючуалов мира были расположены в Северной Америке, 37,9% — в Европе, 16,8% — в Азии и Океании.

Как видите, Южная Америка и Африка мьючуалы пока не оценили.

Если во всем мире в 2017 удельный вес мьючуалов — 26,7%, то в развитых странах — 32,8%. Треть — это серьезно.

График 2. Распределение сбора премий 500 самыми большими мьючуалами мира по континентам, 2017 год.

(Источник: ICMIF Global Mutual Market Share, 2019. https://www.icmif.org/global-mutual-market-share-10/ )

Сколь велико их значение?

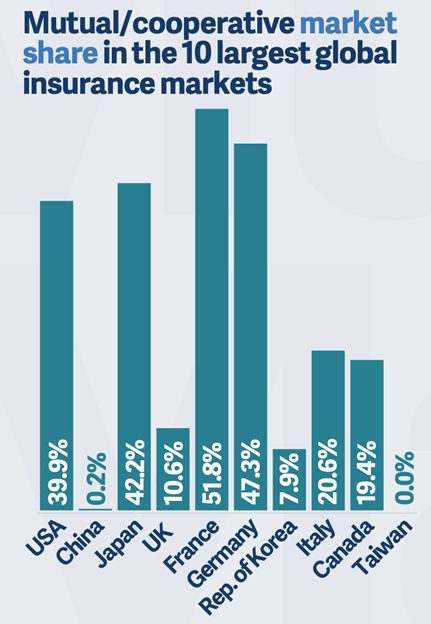

Каков же вес взаимного страхования на самых больших страховых рынках?

См. График 3 — доли страховых премий, собираемых мьючуалами на самых больших страховых рынках. США — 39,9%, Япония — 42,2%. Франция — 51%. Германия — 47,3%. А вот Великобритания — только 10,2%. Почему? Из-за волны «демьючуализации» еще в конце ХХ века. Продавали их акционерам, см. историю LV=, с которой мы начали.

График 3. Доля премий, собираемых обществами взаимного страхования на крупнейших страховых рынках мира.

(Источник: ICMIF Global Mutual Market Share, 2019. https://www.icmif.org/global-mutual-market-share-10/)

А где самый большой удельный вес мьючуалов?

Австрия — 59,9% рынка. Финляндия — 56,2%. Нидерланды — 55.9. Словакия — 53,4%, Франция — 51,8% Германия — 47,3%.

То есть — наиболее развитые страны Европы.

А теперь интересно — самые быстрорастущие взаимные рынки в 2007-2017, где наблюдался самый быстрый рост сборов премий мьючуалами за выбранные 10 лет:

- Латвия — увеличение «взаимной» премии на 35%

- Литва — на 32,7%

- Финляндия — 26,1%

- Панама — 19,7%

- Словакия — 15,3%

- Эстония — 11.8%

- США — 10,1%

- Венгрия 9,2%

- Польша 8,3%.

Заметили, как многих наших «соседей»? Может, рост взаимности объясняется остаточными «социалистическими идеями»? Или просто тем, что мьючуалы из соседних, западно-европейских государств —Австрии, Финляндии, Германии — скупают небольшие, но многообещающие страховые компании в Центральной Европе?

Общие показатели и рост

Потрясающий факт (см. График 1): в десятилетие между 2007 и 2017 годами взаимное страхование росло значительно быстрее коммерческого. Весь мировой рынок увеличился на 16,9%, а взаимный сегмент — на 29,8%, в том числе, в страховании жизни — на 6,6% и на 23,4% соответственно. В ином страховании (не уважаем термин «не-жизни») — на 32,1% и 35,7% соответственно. То есть мьючуалы больше всего «прибавили» в страховании жизни.

Сколько прибавили? Много, выросли с 1,0 до 1,3 (по другим данным — 1,2) триллионов долларов. Почти сравнялись с мировой индустрией туризма по обороту.

Большие цифры

В 2017 году 922 миллиона человек, 1/9 населения мира, были участниками / полисодержателями в мьючуалах. 1,16 миллионов человек работало в мьючуалах. 8,9 триллионов долларов — общие активы мьючуалов.

Всего в мире функционировало 5100 обществ взаимного страхования, мьючуалов. При этом с 2007 года их число снизилось на 1/5 — происходили объединения и демьючуализация.

Объединения

Откуда статистика? Из ICMIF — International Cooperative and Mutual Insurance Federation. Международная Федерация кооперативных и взаимных страховщиков, которая объединяет 400 крупных мьючуалов из 74 стран.

Другая серьезная организация — AIM. Международная ассоциация взаимности. Страхование здоровья, объединяет 61 страховщика из 27 стран.

Из национальных ассоциаций — NAMIC, Национальная ассоциация компаний взаимного страхования (США). Работает с 1895 года (!).

У всех этих объединений есть, чему поучиться.

В каких отраслях?

Как мы видели выше, опережающий рост за десятилетие происходил в основном в страховании жизни. Здесь распределение их операций по видам страхования в 2017 году таково:

- Собственно страхование жизни — 44,9% операций мьючуалов.

- Пенсии и аннуитеты — 36,4%.

- Сбережения и инвестиции — 11,5%.

- Страхование здоровья — 5,5%.

То есть лучше всего мьючуалы «выступают» в рисковом страховании жизни.

Теперь отрасли «не-жизни». Здоровое, равномерное распределение:

- 32,7% — автомобильное страхование.

- 27,7% — страхование здоровья / медицинских расходов.

- 23,9% — имущественное страхование.

- 7,6% — страхования от несчастного случая и ответственности перед третьими лицами.

- 3,5% — страхование рабочих и служащих.

- 1,5% — мои любимые отрасли: морское, авиационное и транспортное страхование.

Размер страховых фондов

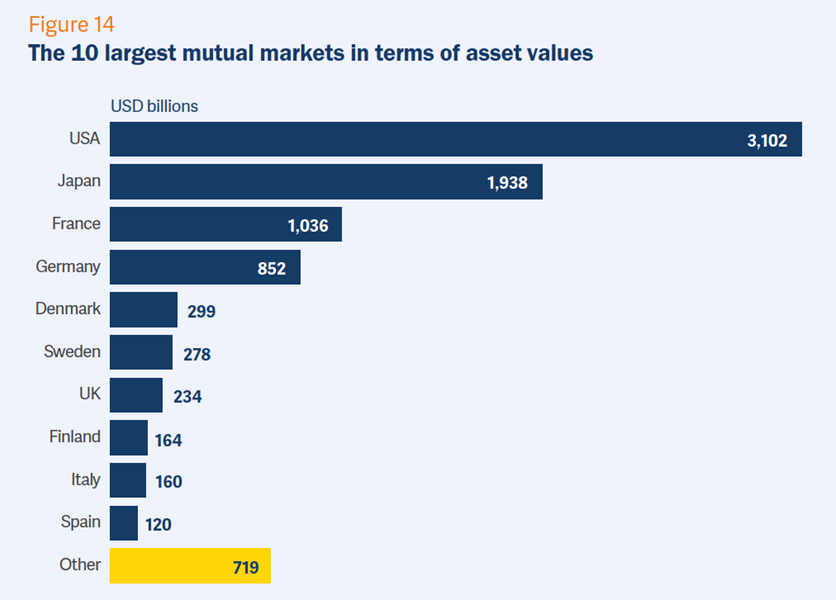

А теперь посмотрите на График 4, где показаны 10 самых больших «взаимных» рынков с точки зрения общих активов.

США — 3,1 трлн. долларов. Япония — 1.9 триллиона.

Самый маленький рынок из десятки — Испания, активы в 120 млрд. долларов.

График 4. 10 самых больших «взаимных» рынков мира по объему общих активов, в млрд. долларов.

(Источник: ICMIF Global Mutual Market Share, 2019. https://www.icmif.org/global-mutual-market-share-10/)

Выводы

Пожалуй, довольно цифр. Главный вывод — общества взаимного страхования, они же мьючуалы:

- Занимают большой удельный вес в мировом страховании — более четверти операций, в том числе в развитых странах — почти треть.

- Это развитая индустрия, проводящая все виды страховых операций:

- как с физическими, так и с юридическими лицами,

- равным образом, в страховании жизни и в имущественных страхованиях.

Так что самое время — создавать Мьючуалы в развитой стране!

PS. Пока статья эта писалась и редактировалась, получило неожиданное развитие дело LV=. Как Вы помните, LV= - это мьючуал с 177-летней историей, 16 млрд. фунтов активов, 340 000 страхователей «с участием в прибыли» (with-profit) и 1,2 миллиона полисодержателей с правом голоса. Его менеджеры решили продать бизнес за 530 млн. фунтов американской компании Bain, более известной как инвестор в медицину и потребительские товары.

Как оказалось, в британском парламенте существует общепартийная парламентская группа по мьючуалам — All-Party Parliamentary Group for Mutuals (APPG). Один факт ее существования подчеркивает значимость мьючуалов! А ведь мы помним, что их удельный вес в британском страховании значительно ниже, чем в других развитых странах.

Группа решила послушать объяснения СЕО мьючуала, г-на Марка Хартигана (Mark Hartigan). Суть претензии к нему — почему предложение Bain было представлено как наилучшее? Почему не проанализирована оферта Royal London, одного из ведущих британских мьючуалов?

Парламентариев интересует, какое воздействие будет продажа Bain иметь (а) на интересы участников мьючуала, (б) на страховую индустрию в целом, и (в) на уровень конкуренции на рынке финансовых услуг, в частности. Пока единственным, притом любопытным, аргументом управляющих LV= является то, что взаимные общества ограничены существующим законодательством в том, что касается заимствований для их капиталов на финансовых рынках.

Очень интересно, как дело разовьется, не правда ли?

Источники:

https://www.thetimes.co.uk/article/has-lv-done-enough-to-get-bain-capital-deal-over-line-6cv2wk8pn

https://financialmutuals.org/files/files/Market%20Insights%20-%20UK%202016-17.pdf

https://www.icmif.org/global-mutual-market-share-10/

https://assets.ey.com/content/dam/ey-sites/ey-com/en_gl/topics/insurance/insurance-outlook-pdfs/ey-global-insurance-outlook-uk.pdf

https://www.statista.com/topics/4511/insurance-industry-uk/

https://www.statista.com/topics/4511/insurance-industry-uk/

https://www.ons.gov.uk/economy/grossdomesticproductgdp/timeseries/rplv/ukea

https://www.bankofengland.co.uk/freedom-of-information/2017/gross-written-premiums-submitted-by-uk-insurance-firms

https://www.investopedia.com/articles/personal-finance/011916/mutual-vs-publically-traded-insurance-companies.asp

https://www.royallondon.com/about-us/our-history/mutuality/

https://www.thetimes.co.uk/article/inquiry-into-buyout-of-mutual-lv-2mp6mdbrr

https://www.insurancejournal.com/news/international/2021/02/08/600363.htm